Qui a dit que gérer une tendance en trading était facile ?

Quand cela arrive, comment savoir si le mouvement va continuer ou bien si on a atteint les plus hauts ? Quelques éléments de réponse tout de suite.

Le secret ultime pour gagner en bourse

Il faut acheter quand c’est au plus bas et revendre quand c’est au plus haut !

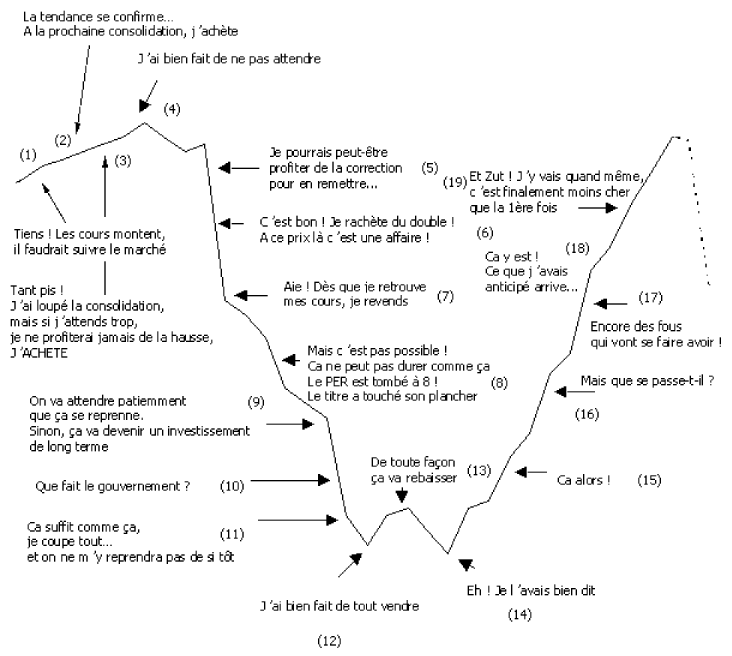

Simple ? Pas si sûr, 90% des intervenants en Bourse perdent parce qu’ils achètent au plus haut et revendent au plus bas.

Tout l’inverse de ce qu’il faut faire en somme …

Quelle est la psychologie derrière cela ?

Eh bien il y a avant tout des biais

- Tout d’abord le biais de confirmation: on attend d’être sûr que le prix soit bien en tendance haussière avant d’entrer en position.

A force d’attendre, on achète au moment où justement il arrive au plus haut. bien sûr il redescend juste après. - Enfin celui du refus d’avoir tort: on voit le prix baisser et on se dit que non ce n’est pas possible, ça va remonter, on n’a pas pu se tromper.

A un moment donné, la pression psychologique est telle qu’on finit par céder et on revend … juste avant que le prix reparte dans notre sens.

Dans les deux cas c’est l’égo qui entre jeu: Peur de se tromper et peur d’avoir eu tord.

L’égo n’aime pas cela car cela le met directement en danger.

Comment résoudre ce problème ?

Pour l’égo, je ne vais pouvoir faire grand chose pour vous , en tout cas dans cet article !

Il va falloir travailler sur vous pour accepter de vous tromper … surtout sur une activité aussi imprévisible que le trading.

C’est complètement normal de se tromper: en ayant les mêmes conditions d’entrées, vous n’êtes pas sûr(e) d’obtenir le même résultat. Tout simplement parce que l’évolution du prix est la somme de toute les irrationnalités des intervenants qui opèrent dessus.

Et on n’est pas aidé car à l’école on nous enseigne justement que si on fait toujours correctement la même chose, on obtiendra le même résultat.

Non, là où je vais pouvoir vous aider c’est sur la manière de mettre les chances de votre côté pour profiter d’un mouvement.

L’art du trading en tendance

Avant de pouvoir surfer une tendance, il faut être sûr qu’on n’est bien en sa présence.

Détecter une tendance

Comment savoir si le mouvement en cours est en tendance ou bien s’il s’agit bien d’un momentum.

Les moyennes mobiles

Pas besoin d’avoir le dernier indicateur technique à 75 paramètres pour détecter une tendance.

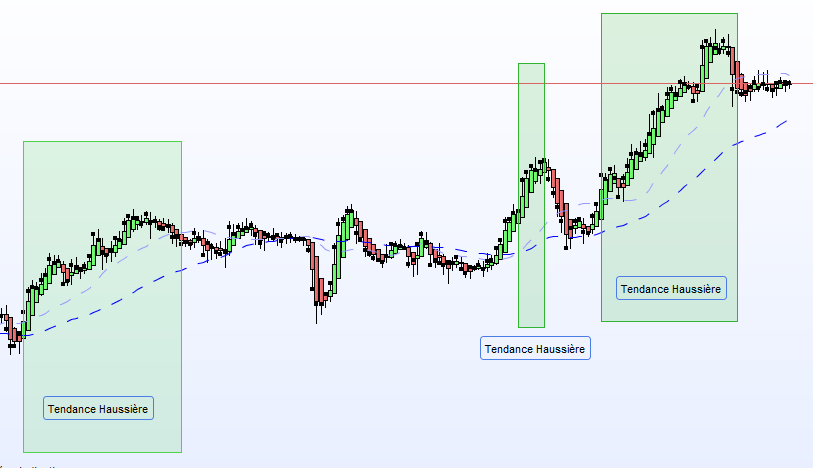

Souvent une simple moyenne mobile (MM) suffit.

Pour ma part, comme beaucoup de traders, j’en utilise deux: une “lente” à 50 période et une “rapide” à 20 périodes.

- Quand le prix évolue au-dessus de la MM20 croissante elle-même au-dessus d’une MM50 croissante, on peut être sûr d’être en tendance haussière.

- Quand le prix évolue au-dessous de la MM20 baissière elle-même au-dessous d’une MM50 baissière, on peut être sûr d’être en tendance baissière.

- Dans les autres cas, quand cela fait du “yaourt” ou bien quand ce n’est pas clair, on est sûr de rien et le mieux est de ne rien faire.

Les indicateurs

Les deux indicateurs que j’utilise sont le RSI et le Stochastique.

Couplés ensemble ils nous permettent de détecter si on est potentiellement en range ou pas.

Plus d’information dans cette vidéo.

Les unités de temps supérieures

Le prix se présente comme une fractale.

Si vous regardez ces deux graphiques, vous constatez qu’il n’y a pas beaucoup de différence. Et pourtant celui de gauche est en M15 alors que celui de droite en D1. La seule différence apparaît au niveau du bruit (mèches) sur le graphique plus rapide.

Entrer en position

L’astuce va donc consister à trouver une tendance dans une unité de temps donner, y chercher une pause et guetter un moment de reprise en UT inférieure.

Prenons l’exemple de l’AUDUSD en H1. J’utilise la représentation Heikin Ashi que j’affectionne tout particulièrement.

Voici la tendance que nous avons déjà repérée avec les moyennes mobiles.

Deux pauses apparaissent dans ce graphiques au niveau des ellipses rouges.

Je me place en UT plus rapide, disons en M15 pour guetter la reprise haussière du mouvement de l’UT supérieure.

Les points d’entrée sont représentées au niveau des flèches vertes sur les segment bleus.

Il y a d’autres points d’entrées qui apparaissent également et qu’on ne voit pas en H1.

Au niveau psychologique, il faut avoir le courage d’entrée en position quand les signaux apparaissent et ce, même si le prix semble refluer en UT rapide.

Sur le schéma précédent, c’est facile a posteriori mais sur le schèma en temps réel, cela est beaucoup plus dur. voici ce que vous verriez en effet:

Pas facile de se dire que c’est un bon point d’entrée. Et pourtant c’est intéressant d’entrer là car si on s’est trompé, le dernier creux est proche et il sera facile de sortir.

Si on a eu raison, on pourra très rapidement sécuriser son trade en ramenant son SL sur le cours d’entrée ou bien en soldant la moitié de la position.

Je ne donne pas plus d’information ici (j’en donne déjà pas mal) car je réserve les approfondissements à mes clients qui ont suivi ma stratégie Grandir Avec Le Trading.

Vous devriez nénamoins avoir suffisamment d’informations sur cette page pour expérimenter par vous même les principes que je présente.

Détecter la fin probable d’une tendance en trading

Ca y est, vous êtes en position.

Mais combien de temps devez-vous la tenir ?

Faut-il sortir à la moindre baisse ou bien se faire violence et rester en position jusqu’à un moment bien particulier ?

Le tunnel à serpent

Le prix évolue rarement en ligne droite mais plutôt en ondulant tel un serpent.

Tant que le prix reste dans ce tunnel, on peut considérer que la tendance reste la même.

Dès qu’il en sort, il faut se méfier car un changement de tendance est vraissemblablement en cours. Trois cas peuvent alors se présenter:

- le prix part en Range (tunnel à plat).

- il armorce un nouveau tunnel baissier.

- il reprend son mouvement initial dans un nouveau tunnel haussier avec une pente potentiellement différente.

Cette notion de tunnel est à rapprocher des droites de tendances et des canaux.

Les divergences

Dans la vidéo suivante, j’explique la notion de divergence avec l’allégorie de l’avion.

Prenez 5 minutes pour la regarder, c’est amusant et après vous ne vous planterez plus jamais sur ce qu’est une divergence 🙂

Soit elle ne s’actualise pas et le prix repartira vraissemblablement dans le sens initial avec plus de force qu’avant.

Regarder une divergence c’est comme observer le ciel: ce n’est pas parce qu’il est très fortement nuageux qu’il va pleuvoir. En revanche quand les premières gouttes tombent (actualisation), il est temps de se mettre à l’abri.

Sortir de position

Que le prix sorte de son tunnel à serpent ou qu’une divergence s’actualise, il y a un moment où il faut sortir de position.

La discipline à avoir est de ne pas le faire tant qu’on n’a pas eu de signal en ce sens.

Si vous revendez un mouvement haussier juste parce que la branche impulsive que vous avez suivie repart à la baisse, c’est parce que votre égo a peur de reperdre ces gains ce qu’il démontrerait qu’il est nul.

Pourtant ce n’est pas le cas: un prix évolue en “tortillant du popotin”: il faut l’accompagner tant que les indicateurs nous montrent qu’il va toujours dans le même sens.

Cette philosophie est à la base du swing trading.

Bien sûr si vous êtes plutôt en mode scalping ou intra-day, vous allez sortir de votre position au premier signe de faiblesse.

Ce faisant vous surferez non pas une vague mais une branche de cette vague.

Ce n’est ni répréhensible ni extraordinaire en soit. il s’agit juste d’un autre style de trading.

Dans notre cas, si nous avions pris position sur le M15, il aurait fallu tenter le coup et se faire violence de garder la position tant que le RSI était au-dessus de sa Zone de neutralité en H1 ou bien tant que les moyennes mobiles indiquaient un momentum haussier.

Comment choisir entre l’un ou l’autre ? C’est à vous de décider. Mais il faut le faire avant de trader. on appelle cela un plan de trading.

Voilà ce que cela aurait donné:

- Nous serions toujours en position avec le critère RSI>50.

- Nous serions sortis de position au niveau de la flèche rouge, quand le prix est passé sous la MM20 si nous avions choisi le critère des MMs.

Dans les deux cas, il y avait un gain à la clé !

Le trading en tendance

Pour résumer, une fois une tendance détectée, il suffit d’attendre une pause dans cette hausse.

Une fois cette pause terminée, quand les indicateurs nous montrent une possible reprise, on prend position.

En reste alors en position jusqu’à ce qu’une divergence se valide.

Cela ne fonctionne pas à chaque fois mais c’est simple et à partir de là, si quand on se trompe, on coupe très vite les positions et quand on a raison on accompagne le plus possible le prix, on va s’en sortir.

Et vous comment gérez vous vos entrées en position quand on est en tendance ?

Vous êtes libre de nous en faire part en laissant un commentaire plus bas …

Crédit Photo Stocklib / alphaspirit

LikeEntrée en position, Indicateur de trading, Stratégie de trading, Technique d'entrée, Vidéo