Le mécanisme d’enchères est présent derrière chaque trade.

Nous avons pourtant tendance à l’oublier et à ne regarder que les bougies et les indicateurs techniques.

Revenons donc aux bases du trading …

Le déroulement d’une enchère

Une enchère est un marché où l’on va confronter des acheteurs potentiels d’un bien entre eux.

Il y a donc plusieurs acheteurs pour un seul objet.

Celui qui propose le plus emporte l’objet.

S’il le veut vraiment, c’est l’acheteur qui a le plus d’argent qui est sûr de gagner.

En pratique, quand le prix dépasse une certaine valeur, même le plus riche des acheteurs lâche l’affaire.

Pourquoi ?

Tout simplement parce qu’il estime que l’objet ne vaut pas ce prix.

Après il peut toujours surenchérir s’il y a un côté émotionel à acquérir l’objet de sa convoitise.

Une fois qu’il n’y a plus de surenchère, l’opération se termine. L’acheteur repart avec l’objet qu’il a payé le plus cher et les autres repartent les mains vides…

Pourquoi achetons-nous ?

On a tout l’explication du mécanisme d’enchères dans les deux phrases du précédent paragraphe.

Je vous propose de le voir sous deux regards différents

- L’acheteur rationnel

Il va d’abord estimer la valeur consensuelle de l’objet. Tant que le prix de l’objet est en dessous de cette valeur, il sera enclin à l’acheter.

S’il la dépasse, il lâchera l’affaire.

Il pense que l’objet va prendre de la valeur au cours du temps et son idée est de le revendre par la suite pour faire un bénéfice.

Oui, c’est un trader. Un gars très bien 🙂 … - L’acheteur émotionnel

Ce qu’il veut lui, c’est acheter l’objet.

Il sera uniquement limité par son capital.

Cela l’empêchera pourtant pas de dépasser la valeur consensuelle.

Le tableau vaut 100 € mais je le veux alors je suis prêt à payer 1000 € voire même plus !

Il veut viscéralement l’objet !

Dans les deux cas, c’est l’action concrète d’un acheteur qui fait monter le prix.

Mécanisme d’enchères et marchés

Dans les enchères, il y a souvent un objet à la fois.

Dans un marché, on a plusieurs titres qui s’échangent en même temps.

Prenons l’exemple de l’immobilier.

Vous avez un lotissement de maison relativement équivalentes: elles ont été construites en même temps avec des surfaces de terrain équivalente et les mêmes matériaux/techniques de construction.

A un moment donné, plusieurs de ces maisons sont à vendre.

Elles n’ont pas toutes la même surface habitable mais on va utiliser le prix au m² afin de pouvoir les comparer.

Disons que la valeur est de 2000 €/m². C’est la valeur consensuelle.

- Un investisseur va acheter quand le prix sera en-dessous. Il achètera à 1500 €, 1600 €.

Au delà de 2000 €, il laissera tomber. - Côté vendeur, on sait que le consensus est à 2000 €.

Afin de gagner un peu plus, un vendeur pourra donc tenter de mettre la barre plus haut afin de récupérer un acheteur émotionnel.

Il y aura très peu de monde pour visiter sa maison, mais il suffit d’un seul acheteur pour que cela se fasse.

Si au bout de quelque temps, il n’a aucune visite ni proposition, il baissera naturellement le prix afin de suivre le marché. - Si maintenant on est un vendeur pressé, on va baisser le prix pour être sûr de vendre.

Et effectivement, à moins qu’elle soit dans un sale état qui nécessiterait des travaux, la maison partir va très vite …

La distribution des transactions ressemblera à quelque chose comme cela :

On retrouve le volume par prix sur la gauche: c’est le nombre de transactions qu’il y a eu sur un niveau de prix.

Le changement de consensus

A un moment donné, il peut y avoir un événement prévu qui va faire changer le prix de la maison.

On peut annoncer qu’il va y avoir la construction d’une grande entreprise: cela va ramener des emplois et donc des personnes qui voudront y habiter.

Le prix au m² va forcément augmenter.

Cela peut être aussi à l’inverse la construction d’un parc d’éolienne juste à côté. Cela risque de faire baisser le marché.

Que l’information soit encore bien connue ou pas, il va y avoir un décalage du consensus.

Au final on aura une courbe qui ressemblera à cela.

Visualiser le mécanisme d’enchères sur les graphiques

Le graphique ci-dessus pose un réel problème car il est en unité de temps.

Cela veut dire qu’il faut attendre qu’un certain temps se soit écoulé pour voir une nouvelle bougie se tracer.

Mais le mécanisme d’enchère d’une bougie (du plus bas vers le plus haut) n’est que rarement corrélé à une période précise.

Les bougies reversal

Ce qu’il nous faut c’est une bougie qui se trace quand il y a un changement de direction.

C’est précisément ce que font les bougies en reversal.

Une bougie en reversal ne se clôture pas tant qu’on n’a pas retracé le mouvement en cours d’un certain nombre de points.

On a donc l’affichage précis des mouvements en cours dans une direction.

C’est qui est précisément le schéma du déroulement d’une enchère: tant qu’il y a un acheteur qui lève la main pour tenter d’acheter, l’enchère continue.

Dès que l’enchère est terminée, le prix repart dans l’autre sens … ce coup-ci avec les vendeurs.

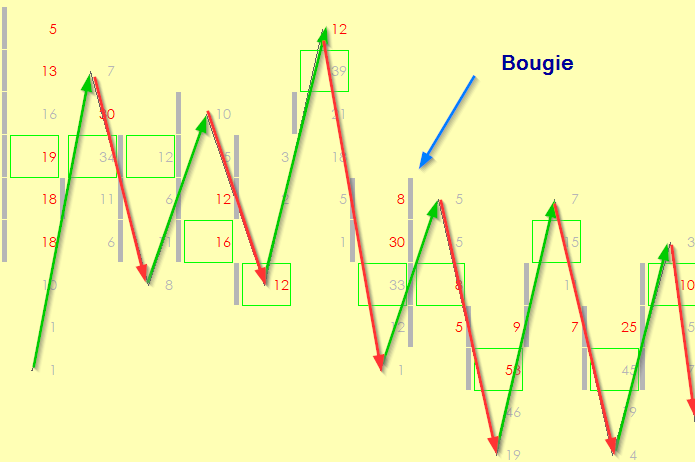

Voici ce que cela donne dans l’outil Sierra chart. Prorealtime ne permet pas d’afficher ce type de bougies …

Le graphique se lit dans le sens des flèches et présente une alternance de bougies montantes puis descendantes.

Les chiffres représentent les volumes d’échange à un niveau de prix.

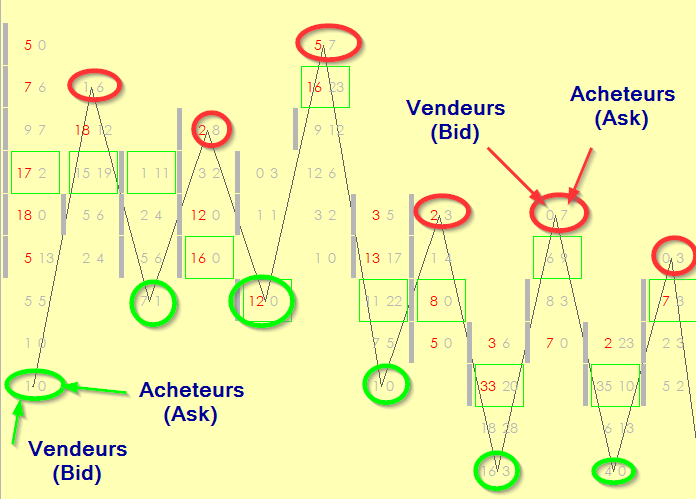

Si au lieu du volume total, on affiche les volumes au Bid et à l’Ask, on voit tout de suite le mécanisme d’enchère apparaître:

Graphique en reversal 4 ticks: Une nouvelle bougie se trace si le prix reflue de 4 ticks dans l’autre sens.

Visualiser le mécanisme d’enchère

Une enchère à la hausse s’arrête dans l’un de ces cas:

- il n’y a plus d’acheteurs agressifs pour déclencher les ordres limités des vendeurs (La colonne de droit, Ask, ne s’incrémente plus).

- le nombre de vendeurs à cours limité prêts à céder les titres aux acheteurs agressifs diminue drastiquement (idem: la colonne de droit, Ask, ne s’incrémente plus).

- Les vendeurs agressifs commencent à apparaître (La colonne de gauche, Bid, commence à monter).

- les acheteurs sont nombreux mais n’arrivent pas à faire monter le prix. C’est la définition d’une résistance. On arrive alors à un assèchement du carnet d’ordre à l’achat.Dans tous ces cas, on n’a qu’une vision d’un contexte potentiel.

Il faut alors impérativement que le prix commence à baisser (nouvelle bouige reversal) pour valider le scénario de retournement.

A l’inverse une enchère à la baisse ne s’arrêtera que dans il n’y aura plus d’acheteurs disposés à prendre les titres aux vendeurs agressifs ou bien si un grand nombre de vendeurs agressifs n’arrivent plus à faire baisser le prix (support).

Cela se caractérise par un chiffre à l’Ask (à droite) très faible voire nul et/ou un chiffre au Bid qui augmente. Il faut bien sûr que le prix reflue vers le haut dans la foulée pour confirmer le scénario.

Appliquer concrètement le mécanisme d’enchères au scalping

Pour arriver à y voir clair au sein de bougies qui se tracent très rapidement, il nous faut un outil qui saute à l’oeil. Il s’agit du FootPrint Imbalance.

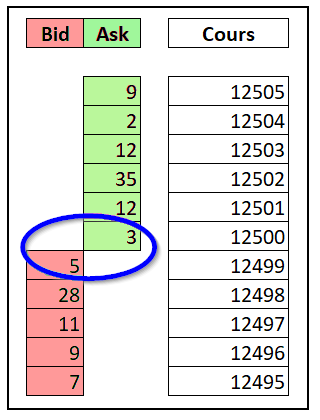

Rappelez vous du format du carnet d’ordre: à tout moment on peut acheter au marché à l’Ask et vendre au marché au Bid. La différence entre les deux cours est le spread et se matérialise par une diagonale:

Concrètement quand ce carnet d’ordre s’affiche, les acheteurs agressifs vont payer minimum 12500 alors que les vendeurs agressifs vont vendre au mieux à 12499.

La différence entre acheteurs et vendeurs pour un état du carnet d’ordre se mesure donc sur la diagonale (de bas à gauche vers le haut à droite) et non sur un niveau de prix horizontal.

Ce ratio diagonale est appelé “Footprint imbalance”.

Plus il est important et plus il traduit un déséquilibre entre acheteurs et vendeurs.

Dans l’exemple précédent, l’imbalance est relativement stable 5 au bid contre 3 à l’ask ce qui signifie que l’enchère n’est pas encore terminé.

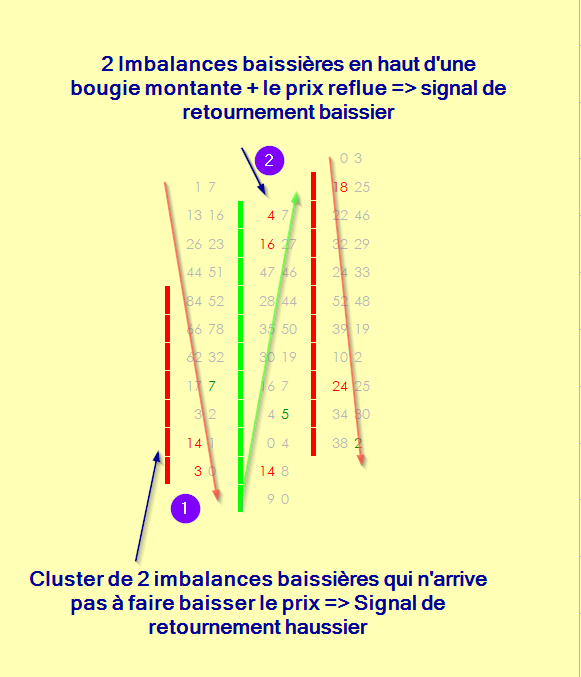

Une enchère haussière sera susceptible de s’arrêter quand un footprint imbalance baissier apparaîtra et sera suivi d’un reflux du prix.

Une enchère baissière sera vraissemblablement sur sa fin quand un footprint imbalance haussier apparaîtra et sera suivi d’une reprise du prix.

Dans les graphiques footprint, on matérialise les imbalances par des chiffres qui apparaissent en couleur afin de les répérer tout de suite.

Voilà ce que cela donne en vidéo (surtout ne prenez pas la mouche 🙂 )

Et vous avez-vous déjà utilisé le mécanisme d’enchère dans vos sessions de scalping ? Vous êtes libre de nous remonter votre expérience en laissant un commentaire plus bas …

Merci pour ce partage.

Je ne comprends pas pourquoi il n’y a jamais de bougies avec un “0” en haut à droite et/ou un “0” en bas à gauche …

Bonjour Alain et merci pour le retour.

La colonne de droite est celle des achats au marché, celle de gauche des ventes au marché.

Les bougies en question sont des 4 ticks reversal: cela veut dire qu’une nouvelle bougie est recréée à chaque fois que le prix retrace de 4 ticks dans l’autre sens.

Or ce qui fait monter les prix, ce sont les achats au marché.

A un moment donné donc, il n’y a plus d’acheteurs et le dernier achat se retrouve en haut à droit de la bougie => Le chiffre est non nul.

Même principe pour le bas de la bougie: quand tous les vendeurs ont été exécutés à un niveau de prix, le dernier vendeur complète la colonne de gauche, en bas à gauche de la bougie.

La valeur est donc non nulle.

Il faut regarder ce type de bougie comme suit:

13 € 31 28

12 € 45 43

Le prochain ordre d’achat au marché se fera à 13 € au niveau du 28. Il fera passer le 28 à 29 pour un titre.

Le prochain ordre de vendre au marché se fera à 12 € au niveau du 45. Il fera passer 45 à 46 pour un titre.

La lecture d’un niveau de prix se fait donc en diagonale.

Au passage, il ne faut jamais dire jamais:

On peut avoir une bougie qui monte puis qui se retourne de 4 ticks. Une nouvelle bougie se dessine.

Si le prix continue de baisser, on aura alors bel et bien une bougie avec un zéro en haut à droite.

C’est ce qui arrive ici dans ce graphique au niveau du cercle bleu …