S’il y a bien une information qui nous manque en trading, c’est le jeu des entrées sorties.

Les informations dont nous disposons

Voyons tous d’abord les éléments dont nous disposons:

Le prix 🙂

Eh oui, c’est évident, c’est sans doute même la seule chose que nous regardons, que cela soit le prix lui-même ou bien les indicateurs dérivés.

Pratiquement toutes nos analyses techniques sont fondées sur le prix.

Les Volumes

C’est un élément important qui nous renseigne sur la quantité de titres échangés au cours d’une période donnée.

Un volume important indique un intérêt évident des opérateurs.

S’il est faible, il indiquera a contrario un désintérêt.

On a vu qu’un mouvement fort avec un volume faible était une anomalie. Il en est de même avec un mouvement faible accompagné de volumes forts.

Il s’agit donc d’une information capitale qu’il ne faut pas négliger.

Le Footprint

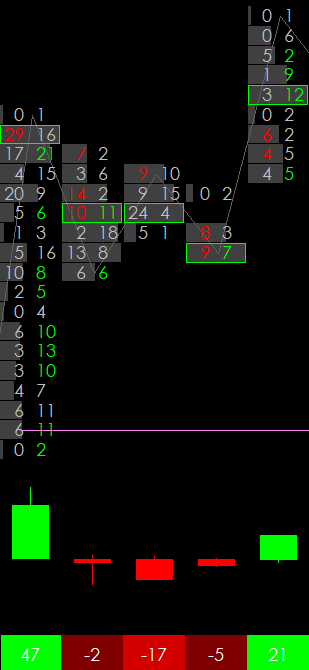

Avec le footprint, on va encore plus dans le détail des volumes puisqu’il s’agit de distinguer les volumes des achats au marché et des ventes au marché par niveaux de prix.

je détaille tout cela dans cet article mais pour faire simple, on représente les bougies de cette façon:

Chaque ligne représente un niveau de prix. Les chiffres de gauche représentent les ventes au Bid et ceux de droites les achats à l’Ask.

La valeur du bas est le Delta, c’est-à-dire la différence entre la somme des achats et la somme des ventes de chaque bougie.

On se doute que quand il y a plus d’achat que de vente, le prix doit monter.

Le truc, c’est que ce n’est pas aussi simple que cela …

Ce qui se cache derrière les transactions au marché

Prenons le cas d’un achat à l’Ask.

Le chiffre de droite de notre footprint s’incrémente.

Il peut y avoir 3 cas de figure pour expliquer ce qui s’est passé.

L’achat au marché (ATP)

On imagine une personne complètement cash qui achète le titre.

Elle passe directement un ordre d’achat au marché (A tout prix).

D’un point de vue trading, il s’agit d’une entrée et non d’une sortie.

L’achat à seuil de déclenchement (Stop Loss)

Ici, ce sera plutôt une personne qui était vendeuse et qui voit maintenant le prix déclencher son Stop Loss.

D’un point de vue trading, il s’agit d’une sortie et non d’une entrée.

L’achat à cours limité (Take Profit)

L’achat peut aussi intervenir dans le cas d’un take prodit d’une ancienne vente à découvert.

La différence se fera au niveau du mouvement du prix: le prix descendra pour atteindre le niveau d’intervention alors que dans le cas précédent (Stop Loss), le prix montera.

Dans les deux cas il s’agit d’une sortie.

La vrai problématique

Dans tout trade, une personne a acquis un titre et une autre lui a vendu.

Rien de bien transcendant, c’est évident 🙂 Mais ce n’est pas l’information la plus importante.

Il est impératif de comprendre si les intervenants en trading sont majoritairements en entrées ou bien en sorties de trade.

Cela fait toute la différence:.

Dans un mouvement haussier, comprendre si on en en train de revendre en masse parce que tout le monde prend ses gains ou bien parce que tout le monde envisage un retournement ne donnera pas la même issue.

Dans le premier cas, on aura une consolidation, dans le deuxième un brutal mouvement baissier.

La vérité est la suivante:

- Tout acheteur est condamé à revendre à un moment ou un autre.

- Tout vendeur à découvert devient un acheteur à plus ou moins long terme.

Il nous faut savoir le nombre de personnes qui entrent ou qui sortent à un niveau de prix.

Le jeu des entrées et sorties en trading

Le volume ne nous permet pas de savoir si les traders sont entrés en position ou bien sortis !

Le delta non plus !

Ce qui nous faut, c’est enquêter.

Le travail de détective

C’est essentiellement du bon sens et cela passe par l’observation.

- Dans un mouvement en tendance (ex: haussier)

Les bougies vertes présentent des volumes plus importants que les bougies rouges.

Les gens qui sortent sur les bougies rouges prennent leur profit et le consensus n’anticipe a priori par un retour de flamme.

- En arrivant sur une résistance

Si les volumes sont importants et que les bougies sont de petites tailles c’est qu’il y a a priori un transfert de titre.

Il faut “zoomer” dans les UT plus petites pour arriver à voir s’il y a plus de vendeurs que d’acheteurs.

Si cela est le cas, c’est qu’a priori, on va se manger une bonne correction à l’issue de la distribution.

Nous sommes en direct 🙂

Mais dans tous les cas, je parle des graphiques en direct et non des graphiques a posteriori.

Quand on regarde un graphique en direct on voit tout de suite s’il y a plus d’acheteurs que de vendeurs à un niveau de prix. Et on voit évoluer ce niveau au fil du temps.

C’est qu’il est difficile de représenter une bougie d’acheteurs puis une bougie de vendeurs: le prix oscille de haut en bas et c’est seulement en regardant qu’on voit ce qu’il se passe (surtout en scalping).

Ainsi dans une accumulation, on verra un mouvement haussier avec un certain volume puis juste après un contre-mouvement baissier avec un autre volume.

Si ce dernier est plus faible, alors c’est qu’il y a moins de vendeurs que d’acheteurs à ce niveau de prix.

Si cela se confirme dans le temps (de moins en moins de contre mouvements à chaque test des acheteurs), alors on est en droit de supposer que les vendeurs sont en mode “trading de sorties” plutôt que “trading d’entrées”.

On s’attendera donc à une issue favorable pour les haussiers.

Ce n’est pas évident en statique mais en live, les bougies vertes juste avant la flèche noire

ont montré un faible élan des vendeurs qui étaient presque tous sortis de position:

à chaque reflux vers le bas, les bougies sont remontées aussitôt et de plus en plus haut.

Plus que les acheteurs et les vendeurs c’est donc les entrées et les sorties qui sont importantes en trading …

Et vous comment appréhendez-vous cet aspect du trading. Vous êtes libre de nous en faire part en laissant un commentaire plus bas …