L’order flow est une composante peu connue du trading mais devient indispensable pour trader sur des unités de temps courtes.

Les limites de l’analyse technique sur les unités de temps très rapide

Les chandeliers japonais

Avec une bougie classique, on a essentiellement 4 informations:

- le prix à l’ouverture de la période,

- le prix à la clôture,

- le plus haut de la période,

- le plus bas.

Avec les deux premières informations, on a la connaissance de la direction du prix: s’il clôture plus haut qu’à l’ouverture, la bougie sera verte. Dans le cas contraire elle sera rouge.

Avec les deux autres, on a une idée de l’hésitation et de la volatilité du prix.

Si on veut savoir comment s’est déroulé le mouvement du prix, il faut aller dans une unité de temps inférieure.

La bougie de droite en 2h sur l’EURUSD nous indique une baisse après un maximum au sein de la période. On ne sait pas si le prix est monté est descendu en une fois ou bien en plusieurs. Il faut zoomer en 15 minutes pour avoir la réponse: le prix est resté stable puis a un fait un faut départ à la hausse avant de s’écrouler. Un scénario typique d’un retournement …

Plus on va vers les unités de temps rapides, plus on a d’information sur le prix. Malheureusement plus on perd en vision globale.

Il nous faut donc des graphiques sur plusieurs unités de temps pour avoir une bonne vision du prix et voir ce qu’il se passe au plus près de chaque ordre.

Le risque de se mélanger les pinceaux et de confirmer un biais en regardant la mauvaise unité de temps est donc amplifié.

Difficile sur le graphique de gauche en 21 ticks de voir que le momentum est très baissier sans avoir le graphique de droite en 15 minutes …

La période

S’il est commun d’utiliser des bougies périodiques (M15, H1, …) sur des unités de temps longues, cela perd de son sens sur les unités très rapides.

Comment en effet être sûr que le prix va se câler sur l’horloge plutôt que sur l’évolution du prix lui même.

La représentation en nombre de ticks (transactions) plutôt qu’en secondes ou en minutes parait donc plus adaptée au trading rapide (scalping et intraday).

Sur le graphique de gauche en ticks, on voit bien le retournement au niveau du rectangle bleu: bougie impulsive verte, bougie d’hésitation, puis bougie rouge.

Sur le graphique de droite en minutes, la visibilité est moindre en raison de la bougie d’hésitation qui est lissée sur 10 bougies à la faveur d’une baisse ponctuelle d’activité du marché.

Les indicateurs

En swing trading, les indicateurs donnent une idée pertinente du contexte de marché . Cela nous permet de nous positionner à la faveur d’une consolidation d’un momentum.

On ne cherche pas à rentrer pile au bon moment et on accepte une variation autour du prix d’entrée (maitrisée par le Stop Loss et le money management).

En revanche pour du scalping, on va chercher non pas à osciller avec le marché mais juste à prendre une partie de l’oscillation. Quelques points / pips comme le ferait un oiseau qui s’expose au sol pour picorer des insectes avant de retourner se mettre à l’abri dans son arbre.

Le problème est que les indicateurs sont systématiquement en retard. Ils sont en effet calculés sur une moyenne de plusieurs bougies antérieures. Ils ont d’ailleurs tous un paramètre pour s’adapter au marché.

Quand le signal est donné par l’indicateur, le petit mouvement de scalp est alors terminé.

Si on entre à ce moment là, on se prend le contre mouvement et on sort systématiquement en perte.

Vous avez alors l’impression que le marché a fait exprès de vous attendre pour vous prendre à contre pied !

Il faut donc privilégier l’exécution à la compréhension du contexte.

Et pour faire cela, il n’y a que deux informations utiles: le prix lui-même ainsi que le volume de transactions à ce prix. Vous noterez que ce sont les deux seuls indicateurs qui sont universels car ils fonctionnent sans paramètres !

Les composantes de l’order flow

L’order flow, littéralement le flux d’ordre en anglais, est comme son nom l’indique, la représentation du flux acheteurs et vendeurs pour un niveau de prix à un instant donné.

Il est composé de deux éléments, le carnet d’ordres et le time and sales (appelé encore tape reading)

La profondeur de marché (DOM)

Il s’agit du carnet d’ordres.

Il contient les ordres à cours limité en attente d’une contre partie à un instant donné.

Je vous invite à revoir l’article le concernant et bien comprendre que ce sont les ordres au marché qui font bouger le prix et non les ordres limités.

La limite du carnet d’ordres est qu’il ne contient pas tous les ordres en attente:

- Certains institutionnels passent encore leurs ordres au téléphone et ils n’apparaissent pas dans le carnet d’ordre.

- D’autres mettent des ordres bidons et les retirent avant qu’ils soient exécutés pour tromper les petits intervenants.

Le DOM nous donne quand même une information importante: la liquidité d’un marché.

Quand un DOM se vide, c’est que la liquidité baisse et que la volatilité peut tout emporter sur son passage. Ce genre de chose arrive notamment quelques minutes avant une annonce économique majeur.

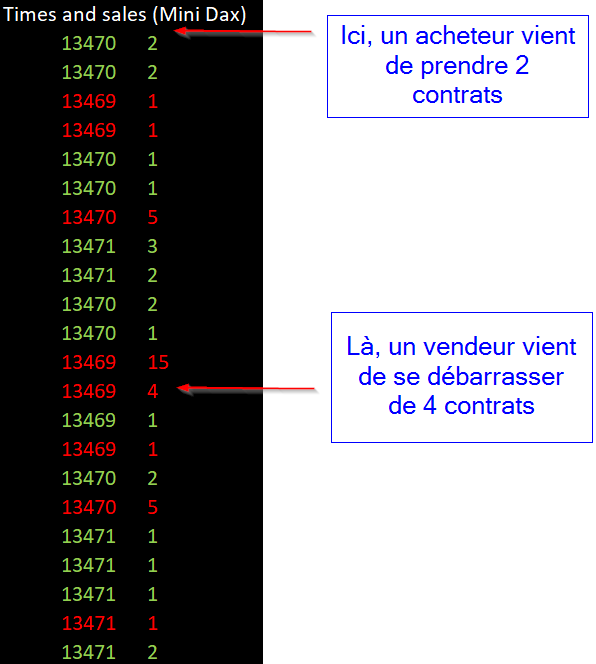

Le time and sales

C’est ce qu’on appelle aussi le tape reading: il contient tous les ordres exécutés au marché avec le niveau de prix et le volume associé.

C’est lui qui contient le plus d’informations mais sa représentation classique ne permet pas de l’exploiter facilement.

Pour cela, on va utiliser le footprint.

Radiographier une bougie avec l’order flow

Présentation du Footprint

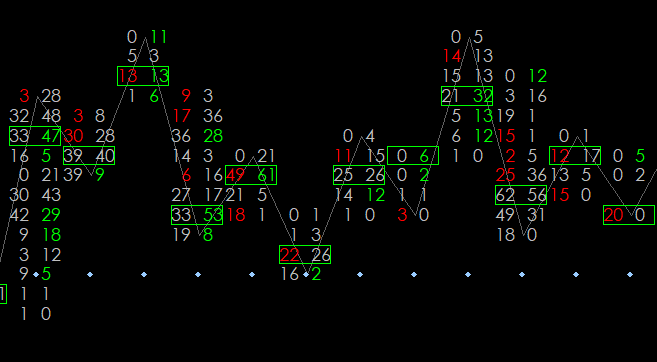

Comme son nom anglais l’indique, le footprint est la véritable empreinte du prix.

On va représenter les prix des ordres au marché exécutés au Bid et l’Ask sur une même ligne.

Seules les ordres au marché figurent sur cette représentation.

On a donc les vraies transactions et non le carnet d’ordres qui comme on l’a vu ne contient que les ordres potentiels.

Il y a énormément d’informations avec ce type de représentation:

- la puissance acheteuse et la puissance vendeuse à un niveau de prix donné.

- les niveaux de supports et de résistances qui se tracent en temps réel.

- les micro congestions où se déroulent les combats entre acheteurs et vendeurs sautent aux yeux avec un graphique en mode reversal (Il s’agit d’un graphique ou on ouvre une nouvelle bougie quand le prix retrace le sommet de la dernière bougie d’un nombre de point donné (5 dans mon exemple vidéo)).

- si on est devant le prix, on voit également la vitesse a laquelle ont lieu les échanges.

- Cerise sur le gâteau, on voit les gros ordres des institutionnels qui essaient de rester discrets dans le “Time and Sales”. Eh oui, les gars, on vous a vu 🙂

Dans le tableau ci dessus, chaque ligne correspond à une transaction. Un particulier n’achètera pas 15 contrats de Mini dax. C’est donc très certainement un institutionnel (banque, …)

Radiographier une bougie

Les 4 informations: Ouvertures, Plus Haut, Plus Bas, Cloture (OHLC) ne sont pas suffisantes pour voir toute la mécanique des prix.

On voit tout de suite qu’on se prive d’informations capitales pour scalper ou faire de l’intra-day.

Si vous n’en n’êtes pas encore convaincu, voyez comment on interprète l’évolution du prix au sein du bougie avec cet exemple sur le Mini Dax:

On comprend alors que la stratégie n’est plus de maitriser sa propre psychologie mais bien de comprendre celle des autres intervenants.

Imaginons qu’un grand nombre d’acheteurs se soient mis à acheter au sein d’une congestion mais que le prix ne monte plus.

C’est alors intéressant pour nous de vendre à ce moment là, dès que le prix baisse d’un point.

A 25 € le point sur le Dax, les acheteurs ne vont en effet pas supporter un décalage de plus de 3 ou 4 points contre eux.

Il se mettront donc à vendre, ce qui fera baisser le prix. Et comme ils seront nombreux à vendre, le prix va baisser très fort.

Nous serons déjà positionnés à ce moment là et pourrons profiter de la baisse …

Peut-on voir l’order flow avec les outils classiques ?

Sur Prorealtime, on a seulement une information partielle: le Carnet d’ordre (DOM) et le time and sales qui lui est limité à la dernière transaction.

Le profil de volumes

Nous avons également le Volume par prix qui nous permet de voir sur quels niveaux se sont fait la majorité des échanges.

Sur le graphique de l’EURUSD ci-dessous, on voit ce volume par prix sur le côté gauche: plus il y a d’échange à un niveaux de prix, plus les barres sont longues.

Le niveau de prix où il y a le plus d’échanges est appelé le POC (Price Of Controle): il est représenté par un trait bleu sur mon graphique.

On constate alors qu’en range, dès que le prix s’écarte du POC et arrive sur une zone où il y a très peu de volume (là où j’ai placé des flèches noires), il fait demi tour et revient vers le POC.

Quand on sort du range, les intervenants passent vendeurs à tout prix et font décaler le prix rapidement vers le bas.

Mais la raison qui fait bouger le prix n’est pas qu’il y a beaucoup de vendeurs mais plutôt qu’il y a très peu d’acheteurs en face pour faire la transaction.

Le carnet d’ordre est donc très vite vidé par tous ces ordres au marché ATP (“à tout prix”).

Voyez plutôt.

Au final, les vendeurs prennent leurs bénéfices et rachètent leur position aux dernier vendeurs.

On le voit à l’augmentation des volumes et à la stagnation du prix.

Les outils et courtiers par rapport à l’order flow

Le profile de volume par prix est donc ce qui se rapproche le plus de l’order flow pour ProRealTime.

Il est très utile pour le swing trading.

Malheureusement sur ProRealtime, nous ne disposons pas du footprint, cette série de colonne de chiffres BidxAsk pour représenter le prix.

Il faut donc se tourner vers d’autres outils comme Ninja Trader ou bien Sierra Chart.

Attention également au type de titres que vous suivez: sur les CFD, il n’y a pas de volumes car il n’y a pas de réels échanges entre vendeurs et acheteurs. C’est le courtier qui fait la contrepartie ce qui fausse les données de volumes.

Sur les contrats futures, chaque opérateur a une contre partie en face de lui et le courtier ne sert qu’à mettre en relation acheteurs et vendeurs. Le marché des futures étant régulé, vous aurez donc les mêmes informations d’un courtier à l’autre. Pas de décalage de prix donc …

Le problème est que vous n’aurez pas toutes les informations en fonction du courtier choisi. Ainsi Interactive Brokers ne donne pas les footprint alors qu’AMP Futures le fait.

Il faut donc regarder tous ces éléments avant de se lancer. Ce sera l’occasion d’un nouvel article.

Et vous, connaissiez-vous cette représentation du prix ? Vous êtes libre de nous faire part de votre avis sur le sujet en laissant un commentaire plus bas …

2Comprendre, Indicateur de trading, Order flow, Trading, Vidéo

[…] En somme, le flux d’ordres est une méthode puissante pour analyser et optimiser votre trading. En comprenant les dynamiques sous-jacentes qui influencent les prix, vous pouvez mieux concevoir vos stratégies et améliorer vos performances sur les marchés financiers. N’oubliez pas que l’apprentissage et la pratique sont essentiels dans cette démarche. Pour approfondir vos connaissances, n’hésitez pas à visiter cette ressource. […]

Franchement je vous dois ma gratitude, je trouve cet article ultra intéressant pour comprendre et interpréter le mouvement de chaque bougie sur le graphique afin de pouvoir prendre sa position de manière stratégique et chirurgicale. Merci infiniment !!!

Avec plaisir. Merci pour votre intérêt …