Deux trades pris cette semaine: Aucune perte à déplorer mais quelques luttes internes: faire face à ses démons, ça tombe bien, c’est justement ce que je cherche !

Contexte Psychologique:

Je suis à peu près sûr d’une chose, c’est que pas mal de traders qui auraient vécu comme moi la perte de la semaine dernière auraient certainement gardé un esprit “revanchard” et auraient donc voulu se refaire sur cette semaine ! Cet état d’esprit est dommageable pour le trader car il caractérise une valorisation de l’égo à ses résultats ! J’ai eu moi-même ce type de pensée quelques instants avant de commencer ma semaine de trading. Ce n’est pas le bon mindset: il faut le reconnaître: c’est mal 🙂 !

En fait d’un point de vue purement trading, je suis content de ma dernière semaine car j’ai suivi mon plan à la lettre même si j’ai perdu. Le truc est que je sens que malgré mes efforts pour me détacher des résultats, mon égo est toujours là, tapis dans l’ombre de ma personnalité, à l’affût de la moindre bêtise à faire. Et ce drôle d’animal n’a peut-être pas accepté cette perte qui le remet en question !

Pourtant, le montant de cette perte est acceptable: 20 €, ce n’est pas dramatique, j’ai même perdu bien plus sur mon compte principal ! Je pense que c’est surtout le fait d’avoir augmenté la taille de position volontairement qui me prend un peu plus aux tripes. Cela tombe bien, c’est justement pour cela que je me suis lancé dans ce défi : mettre un peu de piment sans risquer de me retrouver ruiné !

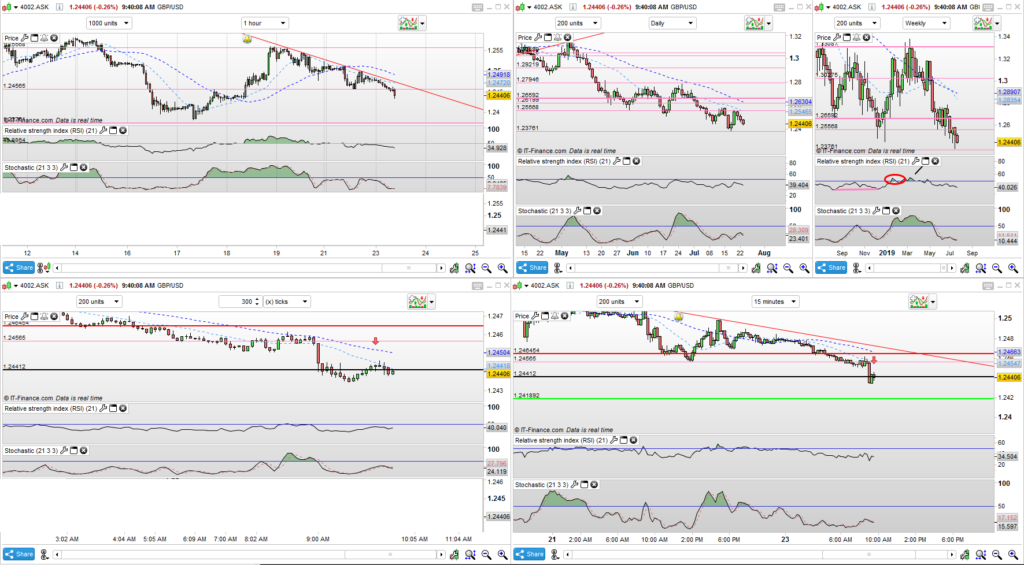

Premier trade: Vente sur le GBPUSD en M15 le mardi 23 Juillet 2019 aux alentours de 9h30.

Entrée en position:

D’un point de vue technique, le trade correspond aux paramètres de mon plan de trading.

Le GBPUSD est baissier en Hebdo, Journalier et même en horaire. La tendance en M15 est également à la baisse et aucune contre-indication apparaît dans le 300 ticks: un bémol de taille est néanmoins présent: le prix a déjà pas mal baissé et il semble opportun de ne pas trop s’attarder .

Je me lance néanmoins, avec une taille de position qui me ferait perdre 1% de capital si mon SL est atteint. Mon TP partiel est fixé à peu près à la même distance du cours d’entrée que ce dernier au SL.

Evolution:

Le prix part rapidement vers mon TP et le touche en le dépassant de quelques points: je prends donc les gains correspondant à la moitié de ma position et ramène le SL sur le cours d’entrée pour l’autre position: je sécurise ainsi la moitié de mes gains potentiels soit 10 €.

Comme pressenti en préambule, le prix fini par retourner directement sur mon SL et je ressors à zéro sur la deuxième partie de ma position.

Epilogue:

Le prix ne s’arrête en fait pas à mon cours d’entrée et retourne sur le SL original: si je n’avais pas fermé la moitié de ma position, j’aurais à nouveau subit une perte de 20 €, préjudiciable au moral en plus du portefeuille ! Le risque est qu’après, selon ma psychologie, j’aurais:

- soit été échaudé et me serait limité à une taille de position plus petite alors que cela aurait peut-être été le bon trade. J’aurais ainsi coupé les ailes de mon trade.

- soit été revanchard et aurais voulu me refaire en augmentant dangereusement ma taille de position: on imagine alors le résultat au premier SL touché…

Maintenant on pourrait argumenter qu’il y a une faiblesse dans cette technique: le Ratio Risk Reward (RRR), ie le rapport entre le gain envisagé et la perte tolérée est du coup diminué. En fait il n’en est rien car je ramène le SL au cours d’entrée (à Break Even ou BE) sur la deuxième position.

Si j’avais laissé mon SL inchangé, j’aurais effectivement diminué mon profit potentiel en conservant un risque identique: j’aurais donc divisé mon RRR par 2 pour atteindre la valeur de 0,5. Comme je rapproche mon SL à BE, le gain visé devient inconnu pour un risque nul: c’est du best effort. Et cela fonctionne: mes statistiques montrent que sur le long terme mon RRR est supérieur à 1,5: c’est que quand le swing est pris au bon moment et que mon SL accompagne le trade, il n’est pas rare que j’obtenne un RRR de plus de 5 sur la deuxième position !

En quoi avoir un RRR plus grand que 1 est important? cela signifie que statistiquement quand on gagne, on gagne plus que quand on perd. Si associé à cette statistique, on a également un taux de réussite (ie quand on est gagnant) qui est supérieur à 50%, alors on est rentable sur le long terme. C’est un peu l’objectif recherché du trading 🙂 !

Concernant ce trade, pas de regret à avoir donc car le GBPUSD a fini par repartir vers le haut. La gestion du trade était bonne parce que j’ai appliqué le plan à la lettre.

Le deuxième trade a été un peu compliqué à gérer émotionnellement…

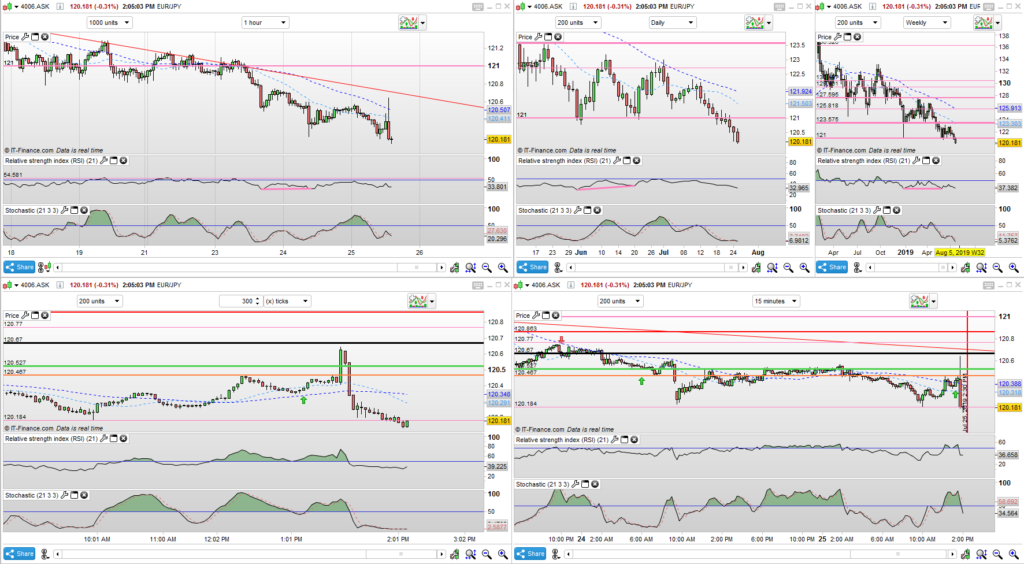

Deuxième trade: Vente de l’EURJPY en M15 le mardi 23 Juillet aux alentours de 22h00.

Peu de temps après la clôture du premier trade, un de mes screeners m’a remonté une autre opportunité sur l’EURJPY.

Entrée en position:

Là encore, les conditions de mon plan de trading sont remplies: tout ce petit monde est baissier et j’attendais un signal de retournement du 300 ticks qui est apparu à 22h00.

Je prends donc position avec un risque de 1 % de mon capital: le SL est assez loin et la taille de position est donc plus faible que d’habitude. Malgré cela je me trompe et rentre une taille de position qui me fait courir non pas un risque de 1% mais de 1.1 % (En gros je risque 22 € au lieu de 20 €: ce n’est pas énorme mais ça rajoute encore un peu de pression).

Evolution:

Le prix commence par latéraliser et cela joue avec mes nerfs: c’est qu’il est l’heure de se coucher et que je ne suis pas serein. Je décide toutefois de ne rien faire car les conditions d’entrée de mon trade sont toujours bonnes.

Je passe une nuit agitée, à tort: le lendemain, je jette un oeil et moi que mon premier ordre est déjà clôturé: j’ai déjà 9,50 € dans la poche ! je m’empresse de rapprocher le SL à BE sur l’autre ordre.

Contrairement à ce que j’avais décidé de ne plus faire suite à mes analyses de ma première semaine de défi, je décide de jeter un oeil à mon indicateur P/L de gain latent: il affiche 14 €: ouah, si je clôture tout de suite, j’efface d’un coup de gomme ma perte de la semaine dernière !

Je regarde les graphiques et ne voit aucune raison pour fermer ma position: toujours pas de divergence haussière validée en H1, rien qui indique qu’il faille déroger au plan: la tendance est résolument baissière sur toutes les unités de temps ! Je me fais violence et décide de m’asseoir sur mes mes mains …

Vers 10h, le prix baisse et mon screener sur le stochastique m’indique qu’il est temps de rapprocher le SL sur le dernier pic: je le fais sans discuter et regarde à nouveau le P/L latent (aïe, c’est vraiment le truc à ne plus faire !): on est à 24 € sur la deuxième position: je suis vraiment tenté de prendre mes gains. Mais je me raisonne à nouveau: je vois que les conditions d’entrée de mon trade sont toujours présentes et je remet une alerte pour guetter le prochain swing et l’accompagner…

Par la suite, le prix évolue à nouveau en range de 10h jusqu’à 08h30 le lendemain: il a frôlé mon nouveau SL à un moment vers 2h du matin mais finalement, il est reparti vers le bas.

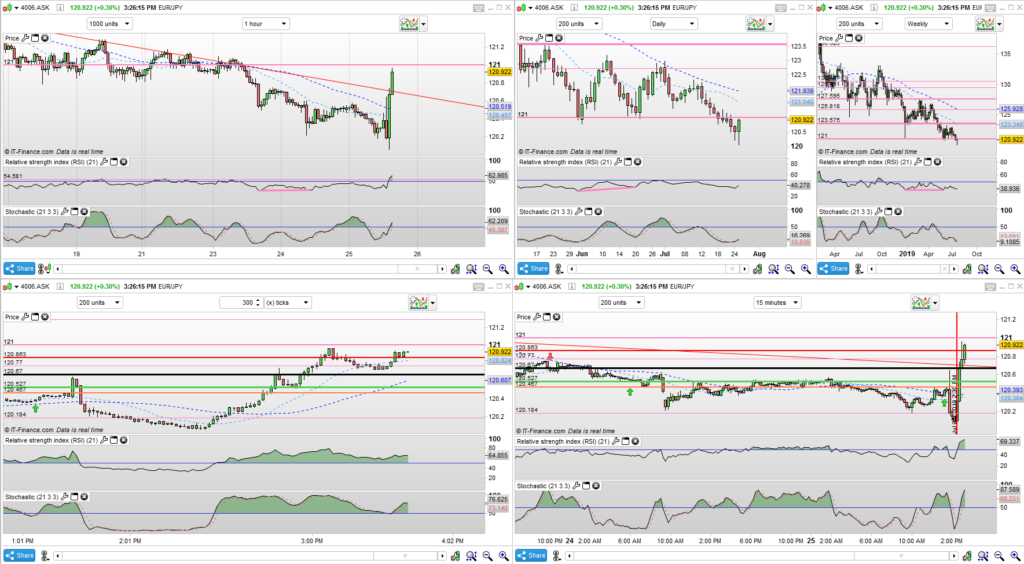

Le Jeudi à 10h45: j’ai un nouveau signal du stochastique qui m’indique de rapprocher mon SL juste au-dessus du dernier pic. C’est d’autant plus indiqué qu’une news est prévue (ligne verticale rouge). Le SL fini pas être touché et le prix repart vers le bas, bien au-delà du niveau où mon gain était à 24 € sur la 2eme position.

Epilogue:

Finalement le SL sera touché avec un gain inférieur au maximum de ce que j’aurais gagné en fermant mon trade lors du premier rallye baissier. Je reste néanmoins satisfait de mon suivi de trade car j’ai suivi le plan de trading à la lettre.

Je me retrouve avec un gain total de 23,50 € ce qui rattrape la contre-performance de la semaine dernière et me laisse un petit profit en plus …

Quelques temps après, le prix continue encore un peu sa descente avant d’exploser vers le haut sur une news sonnant la fin de la tendance baissière (on s’en doutait un peu vu que le prix avait déjà pas mal baissé en H1).

Analyse de la semaine:

Premier trade:

Dans le premier trade, une part de chance est intervenue: j’ai en effet estimé le seuil du TP au doigt mouillé: j’ai eu de la chance car le prix a été touché à 3 points près. Si cela n’avait pas été le cas, j’aurais perdu ce trade. La chance c’est bien, mais le vrai problème est que je n’ai pas complètement respecté mon plan de trading car le prix avait déjà baissé en H1: il valait mieux attendre un rebond en H1 avant de se repositionner.

Pourquoi ai-je pris le risque alors ? J’ai estimé que la figure en triangle visible en H1 avait cassé par le bas … sans attendre de validation (ie de throw back sur la cassure): cela fait écho à mon article sur les cassures des résistances ou de support.

Pourquoi n’ai-je pas attendu la confirmation ? En toute franchise, ce n’est pas parce que j’avais peur de louper cette opportunité: je reste convaincu qu’il y en a tout le temps même s’il peut y avoir des jours qui passent sans qu’il y en ait aucune !

En fait je l’ai pris car j’avais peur de ne pas avoir de trade pour décrire mon défi de la semaine !

Je propose donc une nouvelle règle: s’il n’y a pas de trade que je puisse prendre dans la semaine (parce que je n’étais pas devant les écrans ou parce qu’il y a un risque à le prendre (avant une news ou bien quand un mouvement est déjà bien entamé)), j’accepte de ne pas en prendre quitte à n’avoir aucun trade à décrire au sein de mon défi à condition qu’il y ait tout de même un article qui explique ce qui s’est passé et quelle était mon état d’esprit à ce moment là.

Après tout, l’objectif du blog n’est pas de gagner de l’argent mais d’apprendre sur soi. Et le contexte externe qui nous empêche de prendre une position est un élément majeur dans la psychologie qui intervient quand on trade. Cela est donc tout à fait acceptable d’agir ainsi …

Deuxième trade:

La tension psychologique est apparue dès le début: c’est que l’heure à laquelle j’ai commencé à trader était en dehors des plages d’activité traditionnelles de la devise: je devais donc m’attendre à de la latéralisation ! Trader juste avant de dormir, ce n’est pas l’idéal ! On voit d’ailleurs que toute petit somme suffit à créer de l’anxiété. Pourquoi ? Tout simplement parce que l’égo est encore fortement présent: il veut avoir raison, même pour 10 € ! Nous verrons dans un prochain article comment faire baisser son influence (si, si , c’est possible ! 🙂 ).

Il était tentant de couper les ailes à mon trade quand il fut arrivé en territoire positif: cela arrive souvent quand le prix latent affiché dépasse ce qu’on a pu gagner par le passé. Nous avons alors deux possibilités:

- on coupe son trade tout de suite et on empoche les gains (mais là c’est du scalping et on n’a pas respecté son plan de trading).

- on attend, on risque que le prix reparte dans l’autre sens et ainsi de s’asseoir sur les gains affichés. Mais à ce moment là, on ne le sait peut-être pas mais le prix peut repartir de plus belle dans notre sens et ce serait bête d’être sorti avant.

Quelle torture pour l’esprit ! Une seule solution: respecter son plan de trading et laisser tomber cette histoire de gain latent qui de toute façon ne veut rien dire !

Résumons un peu les leçons de cette deuxième semaine de défi:

- Toujours ton plan de trading, à la lettre tu suivras !

- Quand il n’y a pas d’opportunités à trader, on ne trade pas !

- Il va vraiment falloir trouver quelque chose pour cacher ce fichu indicateur de perte/profit latent: le fait de le voir fait ressurgir les émotions et peut faire capoter la mise en place du plan de trading.

- Il faut considérer chaque trade comme une nouvelle partie avec le marché et contre soi ! Il faut faire abstraction des résultats précédents qu’ils aient été positifs ou négatifs: si on ne peut pas le faire, il vaut mieux faire une pause dans son trading.

- L’environnement du trader intervient également dans sa psychologie: s’il ne peut pas regarder en permanence son écran ou intervenir quand il le veut, il va y avoir une pression psychologique: il convient donc de se connaître et savoir adapter son plan de trading en conséquence: soit on est capable de faire abstraction de son écran et on utilise des alertes pour revenir jeter un oeil sur le graphique (cas du swing trading), soit on accepte de rester devant ses écrans en permanence et de clôturer ses positions dès que l’on quitte son ordinateur: on préférera alors faire du scalping. Nous verrons cet autre style de trading un peu plus tard et vous pourrez voir s’il vous convient plus que le swing trading ou non.

- En swing trading, quand un trade est gagnant (ie quand il a suffisamment décollé du cours d’entrée), il ne faut pas lui couper les ailes mais lui laisser suffisamment de champ pour qu’il puisse aller plus loin. En revanche, il n’est pas acceptable de reperdre de l’argent gagné. En cela, le fait de prendre une moitié de ces profits sur objectifs et de ramener le SL de l’autre moitié sur le cours d’entrée maximise le potentiel de gain tout en limitant celui de perte. Cette simple habitude transforme un trade potentiellement perdant en un trade légèrement gagnant (cas du trade N°1).

Et vous, avez-vous également fait ces constats ? Je vous invite à répondre dans les commentaires ci dessous …

Like