Comme je l’ai indiqué dans mon précédent article, il est temps pour moi de lister les éléments que je dois prendre en compte pour définir un plan de trading qui me convienne:

A mon sens voici les éléments que je vais regarder:

Un objectif financier:

Comme vu précédemment, ma principale erreur racine a été de ne pas avoir défini un objectif financier.

Partant de là, il m’était impossible de voir si mon plan de trading initial, pourtant valide en terme d’espérance de gain, m’aurait donné suffisamment d’opportunités (ie d’occasions d’agir selon mes disponibilités) pour atteindre cet objectif ou pas.

En tout cas impossible tant que je n’aurais pas laissé passé quelques temps pour m’en rendre compte !

Je vais donc me définir un objectif d’augmentation de 1% de mon capital chaque mois.

Le choix de l’unité temporelle d’intervention:

Là ce sont clairement mes disponibilités par rapport à mon emploi du temps qui vont m’orienter vers la bonne unité de temps.

Comme je travaille en journée et que mon activité requiert de la concentration soutenue, il ne m’est plus possible de continuer d’opérer sur du M15 comme je le faisais avant.

La seule unité qui me paraît adaptée est donc le daily (D1).

Toutefois, j’ai un petit créneau de 2h entre 21h et 23h où je peux me permettre de suivre les marchés en temps réel. Ce serait donc plutôt du scalping.

Reste à trouver le marché adapté …

Le choix du marché

Une des erreurs que j’ai pu commettre également est d’avoir voulu couvrir trop de marchés. Le truc c’est que chacun d’entre-eux a une spécificité propre et qu’il faut donc que je trouve laquelle va me convenir.

Pour le daily, le choix va forcément se restreindre à des actions ou ETFs. Je vais étudier cela dans un prochain article mais une chose est sûre: couplé à de l’intervention en D1, cela me donne la possibilité d’intervenir calmement, en dehors des marchés. Cette arpproche de préservation que prône également Cédric Froment me plait bien: qui a dit en effet que le trading devait utiliser tout notre temps pour être rentable ?

Pour la séance du soir en scalping, il va me falloir un actif liquide qui soit encore assez nerveux à cette heure là. Ce sera certainement du Forex.

Je pense que l’AUDUSD me paraît adapté mais je n’ai pas encore fait l’étude pour en être sur: le mieux est d’y aller, une étape à la fois: je vais étudier cela dans un prochain article.

La stratégie de trading

Conditions d’entrée et de filtrage

Sur le fond ma stratégie va rester la même car je sais qu’elle fonctionne: il s’agit de guetter un point d’entrée en UT d’intervention qui soit dans le même sens que la tendance de l’unité de temps supérieure afin de maximiser les probabilités de succès.

Toutefois dans la mesure où je vais viser des mouvements impulsifs et non des oscillations, cela ne présente pas de réel intérêt d’être également obligatoirement en tendance dans l’UT doublement supérieure.

Si par exemple je suis haussier sur du D1 et que l’UT supérieure (le W1) est en tendance haussière, peu importe qu’on soit en range sur le Mensuel pour peu que la bougie en cours soit dans le bon sens ! En étant plus tolérant sur cette unité de temps longue, je vais augmenter le nombre d’opportunités à prendre et ainsi permettre à l’espérance de gain de se réaliser (et c’est bien l’objectif de la création de cette stratégie).

Je maintiens qu’il ne faut pas prendre tous les breakouts mais qu’il faut plutôt se limiter à ceux qui font suite à un pull-back suivi d’une consolidation.

Pour le filtrage, toujours la même chose: il faut faire l’étude des principaux seuils de résistance etde support dans les différentes unités de temps afin d’éviter d’acheter juste en dessous d’une résistance importante plus long terme que l’on n’aurait pas vu sur l’UT d’intervention.

La différence d’approche par rapport à mon ancien plan de trading va essentiellement tenir dans la gestion du suivi de ce trade.

Le Stop Loss

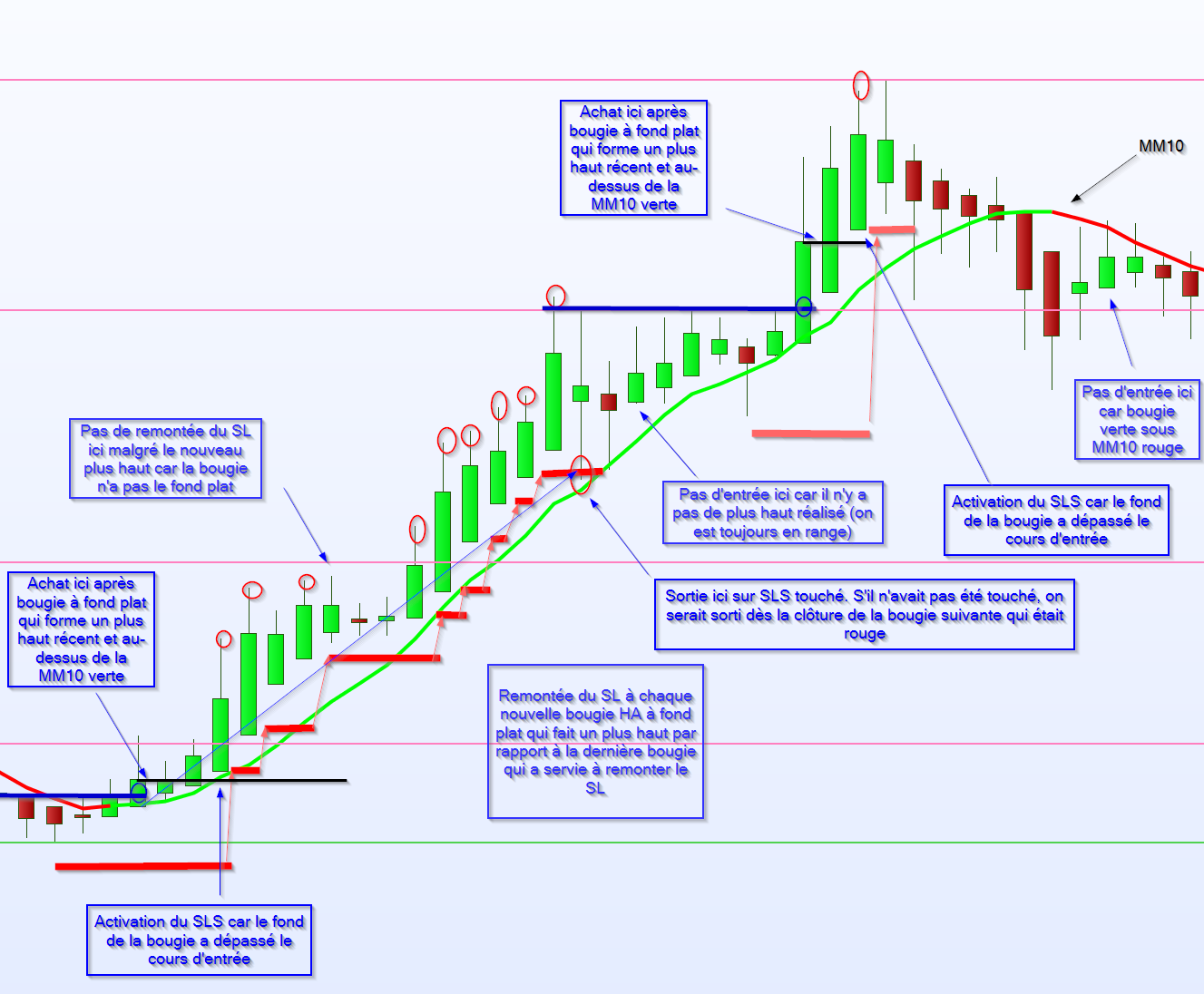

J’ai vraiment été fasciné par la technique de scalping avec les bougies Heikin Ashi et qui permet de suivre un mouvement, une fois qu’il est bien amorcé. C’est un système de Stop Loss Suiveur très serré qui garantit que l’on ne va pas redonner au marché tous ses gains latents une fois une impulsion terminée.

En revanche, l’étude de mon journal de trading m’a montré que je faisais beaucoup de trades quasiment nuls parce que mon SL initial était trop proche.

Il va donc falloir trouver un système de SL adaptatif qui se transforme en cours de trade.

Ainsi, je peux rester sur un SL large tant que le momentum n’est pas amorcé: cela permet au prix de laisser suffisamment de place pour qu’il construise sa figure de consolidation avant de potentiellement démarrer le mouvement.

Je me suis posé la question de savoir s’il fallait utiliser le dernier creux ou autre chose et me suis rendu compte que souvent ce seuil était connu des gros intervenants du marché et qu’il y avait sans doute mieux à faire: Après avoir lu le livre de Van K. Tharp (lien rémunéré par Amazon), je pense que prendre un SL sur 3 fois l’ATR est très judicieux: ce SL est suffisamment éloigné pour qu’il ne soit statistiquement pas touché (sauf en cas de catastrophe mais c’est à ce moment là qu’un vrai SL devrait servir) tout en étant suffisamment proche pour ne pas avoir une taille de position trop petite.

Car contrairement à ce que l’on dit, un SL éloigné n’est pas synonyme d’un gros risque à partir du moment où la taille de position fait que seulement 1% max du capital est perdu s’il est touché.

Le vrai money management c’est la taille de position, pas le stop loss !

Money Management

Là, je ne touche à rien: risquer 1% max de son capital, sans effet de levier (ou très peu sur le Forex, en tout cas inférieur à 5) par intervention me paraît suffisamment important pour obtenir des gains pertinents sans pour autant faire du all-in sur une seule intervention.

Comme je le disais dans cet autre article, on peut utiliser du levier non pas en prenant une taille de position délirante mais en gérant un panier de trades dits “gratuits”: le truc est de ne pas prendre plus de 5 ou 6 trades à la fois (le fameux panier) dont le risque n’aurait pas été neutralisé (autrement dit des trades dont le SL aurait été ramenés à BE).

Sortie de trade

Connaître dès le début de l’entrée en position les conditions de sortie est capital.

Pour moi, les choses sont claires: le sortie se fait:

- sur invalidation des conditions d’entrée (le prix se retourne et ne va pas dans mon sens avant même d’avoir été en plus-value). C’est le cas par exemple d’une intervention qui se fait sur un break-out de résistance (oui, je sais, j’ai dit qu’il ne fallait pas le faire car c’était mal 🙂 ) puis la bougie d’après, le prix repasse franchement sous la résistance: dans ce cas inutile d’attendre de perdre plus.

- juste avant une news (résultats d’une société ou news économique): en fait il vaut mieux sortir plutôt que de rapprocher son SL très près car souvent la volatilité augmente et on n’est pas sûr d’être exécuté au prix que l’on avait envisagé.

- si le SL est touché (oui, il ne faut l’oublier celle là 🙂 ).

- sur événement personnel: si vous n’êtes pas en condition idéales pour trader (événement familial, maladie, perte d’emploi, ou (moins dramatique) vacances (il faut savoir déconnecter 🙂 ), il vaut mieux sortir. Cela s’appelle un stop psychologique.

A cela je vais en rajouter une nouvelle: lié au système Heikin Ashi:

- une fois que les bougies Heikin Ashi démontrent l’existence d’un momentum, je vais sortir quoiqu’il arrive à la première bougie de couleur opposée au mouvement (sauf bien sûr si c’est un Doji). Comment je sais que le momentum est validé ? Tout simplement quand le bas d’une bougie Heikin Ashi est au-dessus de mon cours d’entrée.

Suivi post intervention

C’est clairement un point que j’ai négligé: attention à continuer le suivi des trades dont je suis sorti par le SLS !

On peut effectivement avoir une pause dans un mouvement fort (c’est même sain) puis une reprise: il peut donc être pertinent de re-rentrer en position.

Le Résumé de tout cela

L’avantage de ce système est qu’il peut marcher autant sur le marché action que sur le Forex en scalping: en fait la philosophie derrière est la même car d’une certaine façon, c’est faire du scalping sur des unités de temps longues !

Evidemment, pour l’instant je ne peux faire que du backtest pour vérifier que l’espérance de gain est bonne. Je vais de toute façon l’utiliser sur au moins un mois et voir ce que cela donne: je m’attend à avoir une probabilité de succès plus faible avec avec un ration gain /risque plus important et un facteur d’opportunité suffisant pour atteindre mon objectif. Nous verrons cela après quelques temps d’utilisation de cette stratégie.

Vous avez du voir qu’il y a pas mal de lien vers des articles déjà écrits: c’est que les briques s’assemblent toutes pour former cette nouvelle stratégie: on ne jette donc pas ce qui a été fait mais au contraire, il y a une certaine cohérence qui permet de cimenter tout cela …

Il me reste à étudier les marchés adaptés à ma nouvelle stratégie. Comme évoqué un peu plus haut, je vais faire l’étude de tout cela dans un prochain article …

Vous êtes libres de me remonter vos questions ou remarques sur cette stratégie en utilisant les commentaires ci-dessous …

[…] dernier point pose problème. Car si se couper de ses émotions est une bonne chose pour appliquer un plan de trading rationnel, cela permet pas pour autant d’apprendre sur soi et d’évoluer au moyen de […]

[…] Vous avez repéré les bornes du range (les traits roses dans la précédente vidéo). Il ne vous reste donc « plus » qu’à passer un ordre limite près de ce niveau en visant un retour sur le point consensuel (trait noir). C’est en gros vraiment tout ce qu’il y a à faire. Evidemment, il y a deux ou trois choses à mettre en oeuvre notamment dans les cas où cela ne se passerait pas comme prévu. On appelle cela un plan de trading. […]

[…] très vite confronté à ses propres peurs ou biais cognitifs. Ce qu’il nous faut c’est un plan de trading simple. Qui n’admet pas d’interprétation. Il faut également admettre qu’il est […]